赞

赞

欢迎关注百家时评,为你解读国际风云、财经要闻,洞悉全局,你值得加入!

如您在使用平台过程中有什么问题?可以扫描左边二维码添加客服微信咨询。也可以通过下方输入框进行留言。

中证2000指数全方位比较

行业是小票风格的重要原因

5月以来,虽然有部分公募基金加大对基金重仓股的增持,但整体上,以中证2000为代表的小票指数还是跑赢大票指数。从年初以来,中证2000更是跑赢所有指数,使今年前几月呈现典型的小票风格。

一般而言,小票风格形成的主要原因是流动性因素,但有没有其他原因呢?本文就以中证2000与沪深300的对比为例,分析其中更深层次的原因。

代表A股小盘股的典型指数是中证2000,选中证800和中证1000之后的2000家公司,所以差不多是流通市值排名在35%~75%之间的公司。总市值的中位数为44亿,低于100亿的公司占96%,最小的14.14亿,是典型的小盘股指数。

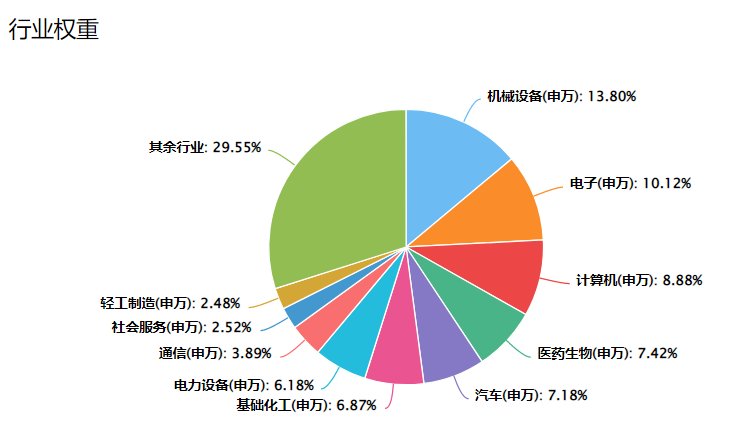

中证2000跟大盘指数最大的区别在行业,成份股前五大行业分别为:机械设备13.8%,电子10.12%,计算机8.88%,生物医药7.42%,汽车7.18%,共计47.4%,这些都是典型的科技成长行业,今年最火的机器人板块大多在机械设备和汽车这两大行业中,AI的标的集中在电子和计算机行业。

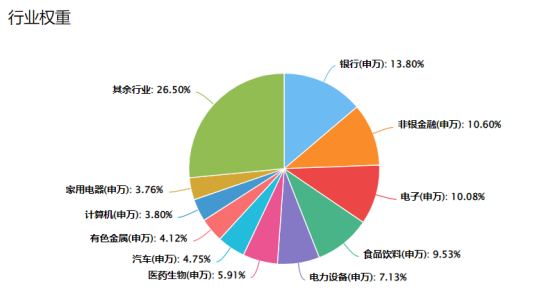

相比之下,沪深300指数的前五大行业分别为:银行13.8%,非银金融10.6%,电子10.08%,食品饮料9.53%,电力设备7.13%,共51.14%,除了电子之外,没有任何相同,成长与价值属性平衡。

行业因素可能是今年小票风格的重点原因,年初以来,申万一级行业中涨幅最好的10个行业,中证2000前五大行业占了三个:机械设备、计算机和汽车,而沪深300只出现了一个银行;

跌幅最大的10个行业,中证2000前五大行业一个都没有,沪深300占了两个,非银和电力设备。

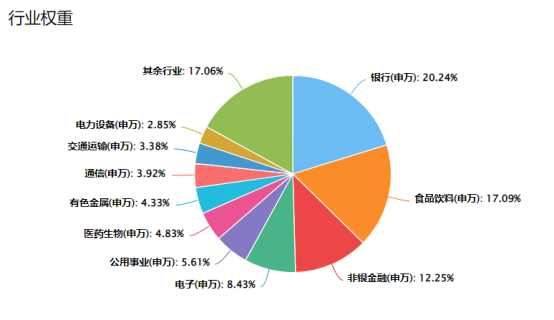

行业因素影响小票风格的另一个证据是,上证50这个更代表大票的指数,今年以来的涨幅却大于沪深300,对比这两个大盘指数的行业差异,上证50的银行含量更高,电力设备含量更低。

另外 ,与上市公司的地域特征也有关系,上市公司在广东、浙江、江苏、上海这四个先进制造(机器人和AI产业基地)集中的省份,中证2000占比高达54.6%,而沪深300占比仅为41%。

一般而言,行业涨跌与业绩的关系更大,那么,今年是小盘风格有没有业绩方面的原因呢?

大小票的业绩与估值比较

一般人对小盘股的印象是业绩差、增速快、估值高,这个印象对不对呢?

中证2000一季度ROE的中位数为1%,而沪深300的中位数为2.56%,从盈利能力上看,小票确实差了很多。

从估值上看,一般的软件用总市值除以总利润的方法取加权平均PE,但中证2000有超过四分之一的亏损公司,这个方法得到的135倍PE,夸大了指数成份股的PE水平,实际上高于135倍PE和亏损的公司加起来才700多家。

市盈率中位数是更合理的评估指标,将529家PE(TTM)为负的公司作为最差的公司后,然后再取PE中位数,得到相对准确的74倍;而沪深300同样处理后的PE中位数为20.5倍。PB中位数,沪深300为1.95,中证2000为2.52。

PE的高估程度高于PB,说明中证2000估值高的问题在于盈利能力差,这一点从ROE中也可以看出来。

不过,一年以内的股价涨跌,与ROE和PE这种长期基本面因素关系不大,与当期业绩增速的关系更大。

一季度中证2000成份股营收增长中位数3.57%,扣非净利润2.72%,沪深300成份股一季度营收增长中位数3.15%,扣非利润增长6.95%。

总体上看,大票的利润增速高于小票,但营收增长不及小票。

更准确的说,股价上涨与业绩增速的变化这个二阶导更相关,我们再来分别对比两个指数2024年年报的增速:

2024年全年,中证2000成份股营收增长中位数2.57%,扣非净利润-6.61%,沪深300成份股营收增长中位数4.4%,扣非利润增长5.82%。

这个变化就非常明显了,小票的营业增速和利润增速都出现了上升,特别是利润增速出现了大拐点,而大票的营收增速放慢,利润增速加快,有一点降本增效的倾向。

所以,中证2000一季报的扣非增速看上去不及沪深300,但意义很大,因为2022~2024年扣非增长分别为-2.68%、0.1%和-6.61%,是三年来首次转正。

再看一看盈利预测的变化趋势,同样会影响股价的涨跌,甚至是下一阶段股价涨跌的重要影响因素。

去年年底机构对中证2000指数2025年EPS一致性预测是0.56,到5月第二个周末下降至到0.51,下降9%。

这两个数据的升降代表上市公司发布年报和一季报后,市场对盈利预期的调整,由于国内的卖方机构通常对远期业绩比较乐观,再根据每一季财务报表调整盈利,所以下降是常态,关键看下调多少。

相比之下,去年同期(23年底到24年5月第二周),市场对中证2000指数24年的盈利预测从0.66下调到0.57,下降13.6%,同样体现了一季报业绩的变化,导致市场对小票的业绩信心高于去年。

像A股这么卷的市场,股票涨的都是基本面微小的边际变化,像这些拐点性的变化,必然会体现在股价上,造成了今年以来的小盘风格。

不过,如果要分析小票上涨空间的话,就不得不考虑估值因素,就算小票恢复增长,74倍的PE中位数是不是也太高了点?

接下来可跟美股的小票比较一下。

与罗素2000指数比较

罗素2000指数是罗素3000成份股中市值较小的2000支股票,虽然从取样规则上看,更类似于A股的国证2000指数(市值排名1000-3000),不过,罗素2000的市值中位数2024年底为9.9亿美元,也属于中证2000的市值区间。

跟大家印象中业绩好、股价强的美股完全相反,罗素2000的业绩其实比较差。三分之一的罗素2000指数股票亏损,而中证2000一季报亏损比例为23%,国证2000仅为18%。

美股大小票差异极其明显,标普500利润增长强劲,一季度大部分公司财报已公布,EPS增速达到13%,77%的公司财报超过市场预期,平均超预期幅度为8%,除未公布业绩的英伟达,大型科技股EPS增速更达到了27.5%。不过,剔除大型科技股后的标普500EPS增速仅为2.3%,低于沪深300。

标普500的ROE中位数为18%,超过沪深300的9.8%,大市值公司的财务状况更好,业绩增速更快,造成标普500和纳指等表现好于沪深300,也好于大部分国家的指数。

为什么美国的小公司业绩不如大公司,也不如A股的小公司呢?

罗素2000公司的业绩并非一直不佳,下降的趋势是从2023年加息周期开始,至最新财报季没有任何好转,营收没有增长,净利润更是整体大跌了50%以上,降幅远远高于中证2000的公司。

更麻烦的是债务风险,小型企业通常依赖短期浮动利率债务融资,而持续了两年多的高利率快要把这些公司给拖垮了,约70%的小型公司债务将在未来5年内到期,而大型公司这一比例不到40%。

行业构成上也有影响,罗素2000的行业比较传统,在科技、通信等高增长行业的权重较低,而这些行业在标普500中占比较高,这一特点与A股的大小盘行业特征刚好相反。

还有一个原因,美国的股权一级市场发达,最好的小市值公司被伯克希尔这一类大型公司和私募资金收购,之后也不谋求IPO,无法进入股票市场。而A股股权一级市场就算投资,也是以IPO退出为主要盈利方法,而非长期稳定财务收益。

这也导致了美国小盘股IPO质量比较差,大量公司上市就亏,一直没有盈利,相比,A股IPO的审核虽然有诸多漏洞,但毕竟也把一些垃圾挡在IPO门外。

当然,罗素2000虽然业绩较差,但剔除亏损公司后,估值也低。

小盘股的估值实际上低于其他指数,美股小型股的远期市盈率相对于大型股仍然较低,美国小型股的远期市盈率只有大型股的0.73倍,目前比历史平均值低27%,中型股相对于巨型股的远期市盈率为0.79倍,比平均值低20%。

也低于A股的小票,罗素2000指数中有盈利预测(相对较好)的公司,远期市盈率为16倍,而中证2000有盈利预测的850家公司,25年前瞻PE中位数为28倍。

所以美股的小盘股不能随便乱买,业绩变脸快,估值又没有任何支撑,“炒小”这种风格偏好,到了美股真的会死无葬身之地。

中美小盘的估值差异,过去解释为A股小盘股的增速较高,是否真是如此,我们最后再分析,让我先来喷一喷微盘股。

微盘和小盘不是一回事

A股真正奇葩的是微盘股,一季度的基本面仍然是一塌糊涂,以东财的微盘股指数为例,选全市场市值最小的400支非ST股,一季度ROE(TTM)中位数0.11%,营收同比下降-1.15%,净利润同比下降-6.19%。

估值仍然是高不可攀,400家公司有204家亏损(TTM),所以没有办法按前面的方法算PE中位数,只能剔除亏损股,只统计196支盈利公司的中位数,即便如此,也高达56倍。

就这么一群乌合之众构成的指数,年初至今涨幅25%,就算考虑到指数本身的统计方法有“作弊”,其当前成份股涨幅中位数也达到了9.43%,超过业绩更好的中证2000。

所以,以小票股和微盘指数为代表的微盘股,不能混为一谈,后者是A股真正的“垃圾堆”。微盘股的上涨,无论从基本面、估值、业绩增长和增长趋势都无法解释,只能说是量化基金今年规模快速增长的“杰作”。

不过微盘股总市值很小,对市场风格影响并不大,喷完还是要回到中证2000 代表的小盘股上。

小票估值仍然是个问题

即便是剔除微盘和亏损股,A股小票的估值都是明显偏高,不但高于大盘股,也高于美股或任何一个正常的市场。在以往的解释中,A股小票的业绩增速长期高于大盘股,是支撑估值的重要原因。

但事实并不完全如此,从2017年至今的8年,小票营收增速相比大票,仅在2017年到2018年上半年和2021年上半年占优,32个季度中仅有8个季度。

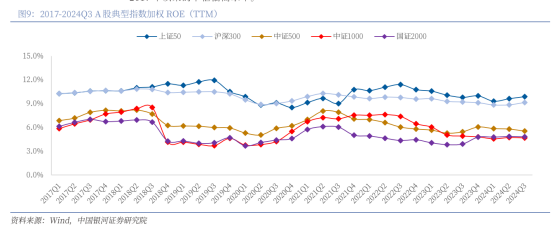

从ROE看,小票的盈利能力也长期不及大票,业绩增长主要是靠资产规模扩张。

A股的中小盘公司业绩增长高于大盘股的印象,是中国经济高速增长期的结果,未来经济增速下降,如果复制美国的经济特点,小市值公司的业绩增长将很难长期跑赢大盘,稳定性与盈利能力的差距更大。

流动性溢价是不可预测的外部因素,业绩增长对一年内的股价涨跌更有支撑,但长期的涨跌还是要看估值和ROE水平。

所以,这一季开始的小票盈利复苏的趋势,将是小票证明自己“又行了”的最后一次机会。

会员用户请加微信,以防失联!

赞

赞

赞

赞