赞

赞

最近一段时间,沉寂已久的“国债”市场,似乎又热乎了起来。上一次,“国债”市场被大多数人所熟知,还是在30年前。

在上世纪九十年代初,中国国债发行极难。1990年以前,国库券一直是靠行政分配的方式发行的。国债的转让流通起步于1988年,1990年才形成全国性的二级市场。个人投资者普遍把国债作为一种变相的长期储蓄存款,很少有进入市场交易的兴趣。

1995年时,国家宏观调控提出三年内大幅降低通货膨胀率的措施,到1994年底、1995年初的时段,通胀率已经被控下调了2.5%左右。众所周知的是,在91~94中国通胀率一直居高不下的这三年里,保值贴息率一直在7~8%的水平上。

根据这些数据,时任万国证券总经理,有中国证券教父之称的管金生的预测,“327”国债的保值贴息率不可能上调,即使不下降,也应维持在8%的水平。按照这一计算,“327”国债将以132元的价格兑付。因此当市价在147~148元波动的时候,万国证券联合辽宁国发集团,成为了市场空头主力。

而另外一边,1995年的中国经济开发信托投资公司(简称中经开),隶属于财政部,有理由认为,它当时已经知道财政部将上调保值贴息率。因此,中经开成为了多头主力。

1995年2月23日,财政部发布公告称,“327”国债将按148.50元兑付,空头判断彻底错误。当日,中经开率领多方借利好大肆买入,将价格推到了151.98元。

空头为了维护自身利益,在收盘前八分钟时,做出避免巨额亏损的疯狂举措:大举透支卖出国债期货,做空国债。下午四点二十二,在手头并没有足够保证金的前提下,空方突然发难,先以50万口把价位从151.30元轰到150元,然后把价位打到148元,最后一个730万口的巨大卖单把价位打到147.40元。而这笔730万口卖单面值1460亿元。当日开盘的多方全部爆仓,并且由于时间仓促,多方根本没有来得及有所反应,使得这次激烈的多空绞杀终于以万国证券盈利而告终。而另一方面,以中经开为代表的多头,则出现了约40亿元的巨额亏损。

1995年2月23日晚上十点,上交所在经过紧急会议后宣布:1995年2月23日16时22分13秒之后的所有交易是异常的无效的,经过此调整当日国债成交额为5400亿元,当日“327”品种的收盘价为违规前最后签订的一笔交易价格151.30元。这也就是说当日收盘前8分钟内空头的所有卖单无效,“327”产品兑付价由会员协议确定。上交所的这一决定,使万国证券的尾盘操作收获瞬间化为泡影。万国亏损56亿人民币,濒临破产。

1995年5月17日,中国证监会鉴于中国当时不具备开展国债期货交易的基本条件,发出《关于暂停全国范围内国债期货交易试点的紧急通知》,开市仅两年零六个月的国债期货无奈地划上了句号。中国第一个金融期货品种宣告夭折。而因为搞了“违背规则”的回撤,这一天,后来也被英国金融时报称为中国证券史上最黑暗的一天。

今天我们一起聊聊:

三十年前的3.27国债事件,会重现么?

今年年初,在政府工作报告提出,从今年开始拟连续几年发行超长期特别国债,专项用于国家重大战略实施和重点领域安全能力建设,今年先发行1万亿元。5月17日,2024年超长期特别国债(一期)启动招标,期限为30年,招标总额为400亿元。

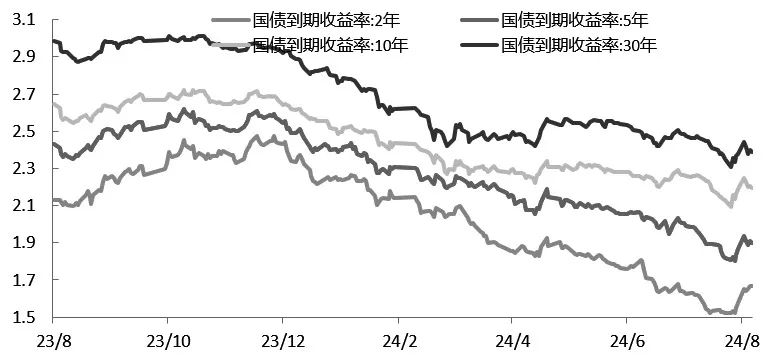

一开始,市场上还有人担心低利率的超长期国债没人买。结果国债被疯抢,今年以来,受“资产荒”等因素的影响,中长期债券收益率显著下降。上半年以来,10年期国债收益率从年初的2.56%下降至7月1日盘中最低的2.21%,引发市场的广泛关注。

6月19日,中国人民银行行长潘功胜在陆家嘴论坛上表示,当前特别是要关注一些非银主体大量持有中长期债券的期限错配和利率风险,保持正常向上倾斜的收益率曲线,保持市场对投资的正向激励作用。

7月,央行宣布已与部分银行签订国债借入协议,后又公布对于出售中长期债券的银行,阶段性减免中期借贷便利(MLF)质押品。并称,必要时将择机在公开市场卖出,平衡债市供求,校正和阻断金融市场风险的累积。7月8日,央行发布公告称,从即日起,将视情况在工作日16时至16时20分开展临时正回购或临时逆回购操作。

7月13日,央行主管媒体金融时报文章称,多位受访专家表示,央行公告借入国债并卖出,是保汇率、稳预期的体现。国债买卖是货币政策框架调整的有机组成部分,有利于更好地发挥利率调控机制作用。从保汇率、稳预期的角度,业内人士解释,机构疯抢国债,等于预期以后利率越来越低,说不定像日本那样进入长期低利率时代,基本上就是在唱空人民币,也是在做空中国经济,加大了资金流出压力。

虽然央行多次“喊话”向市场提示长债利率风险,其政策意图就是从宏观审慎角度出发,持续关注并提示债券市场风险,以防止形成单边预期并不断强化。不过这一系列做法似乎收效不大,年初至8月,30年期国债期货主力合约累计涨超10%(利率下行,原有债券价格就会上升)10年期国债期货主力合约累计涨近3%。

所以,多部门的协作继续加码:

8月8日中国银行间市场交易商协会发文明确称:近期,在交易商协会查处的案件中,部分中小金融机构在国债交易中存在出借债券账户和利益输送等违规情形,交易商协会已将部分严重违规机构移送中国人民银行实施行政处罚,对于其他此类案件线索交易商协会正在加紧调查处理。就在前一日,交易商协会对江苏4家农商银行启动自律调查,这些机构涉嫌在国债二级市场交易中涉嫌操纵市场价格、利益输送。

8月9日,央行发布二季度货币政策报告,其中以专栏方式介绍了资管产品净值化机制对公众投资者的影响。对于国债收益率,央行继续强调“加强市场预期引导,关注经济回升过程中,长期债券收益率的变化”,并提出“对金融机构持有债券资产的风险敞口开展压力测试,防范利率风险”,强化从机构监管入手,提前预防风险。

在一手大棒,一手喇叭的影响下,这几天国债到期收益率开始回升,国债期货价格普遍回落,30年期国债收益率最高回升至2.44%,10年期国债收益率最高回升至2.25%。

这一次的“国债博弈”似乎告一段落,但是,这场“围绕”国债的博弈结束了么?大概还没有。

三十年前,围绕“327国债”(“327” 是“92(3)国债06月交收”国债期货合约的代号,对应1992年发行1995年6月到期兑付的3年期国库券)的博弈当然不太可能重现。因为,在这个事情之后,对于债券期货交易进行的规则的修订。想像过去那样卡BUG去套利的机会,确实不多了。

但是围绕着“国债定价权”,以及其背后对于“中国经济长期走势”的预期博弈,却会始终下去。政策制定者当然希望国债利率保持在一个“合理的区间”,既不能太高,影响实体经济发展,也不能太低,影响大家对于未来的预期。

但是,投资者会用脚做出投票,而投的本质上是对于未来的“信心”。

金融是国民经济的血脉,是国家核心竞争力的重要组成部分。金融活,经济活;金融稳,经济稳。在百年未有之大变局下,推动金融高质量发展,牵一发而动全身。

——2023年10月召开的中央金融工作会议上的讲话

赞

赞

赞

赞