赞

赞

降息的预期进一步逼近。

少交房贷的日子快来了?

这要从“资产荒”说起。

1

前些天一篇名为《重磅独家!银行年底遭遇罕见“资产荒”!某国有大行员工:明年初的储备任务都放出去了》称:“部分地区中小微企业信贷需求不足,导致银行普惠贷款一度面临投放难题,国有大行部分基层网点普惠贷款投放面临不小压力。”

全文说了这样一种情况:

当前中国经济疲软,国家为了鼓励中小微企业投资推动经济发展,给予普惠贷款政策。但是,有资格贷款的企业贷款积极性不高,没有资格的企业银行又不愿意贷款,导致国有银行信贷投放压力增大。

贷款放不出去的银行就无法完成信贷投放指标。

银行转而去向票据市场,曲线完成信贷投放指标。

据悉,12月票据贴现、转贴现利率一路走低,从1M期品种逼近“0利率”到逐渐向6M期以上品种蔓延。

这说明这样一个事实:好项目太少,企业投资意愿低。

银行不得不通过票据业务来弥补信贷投放。

这又会带来另外一个问题:

银行成本增加。

2

首先先简单地说明一下票据贴现、转贴现利率是怎么影响银行成本的。

企业去银行贷款100万,银行可以不给钱,给开一张“定期存折”100万(银行承兑汇票),票据可以在企业之间支付。

但是如果某一天,这个存折到了某个企业手里,他临时急需用钱,商票没有到期,他就会去银行把票据换成钱,银行给钱的时候就会扣除“部分利息”,对应的利率就是贴现率。

同样银行拿着商票去其他银行换钱,对应的利率就是转贴现率。

票据贴现、转贴现利率下降意味着银行愿意少赚甚至不赚钱来完成信贷投放指标任务。

其他不变,这就相当于银行贷款了,但是收的利息变少了。

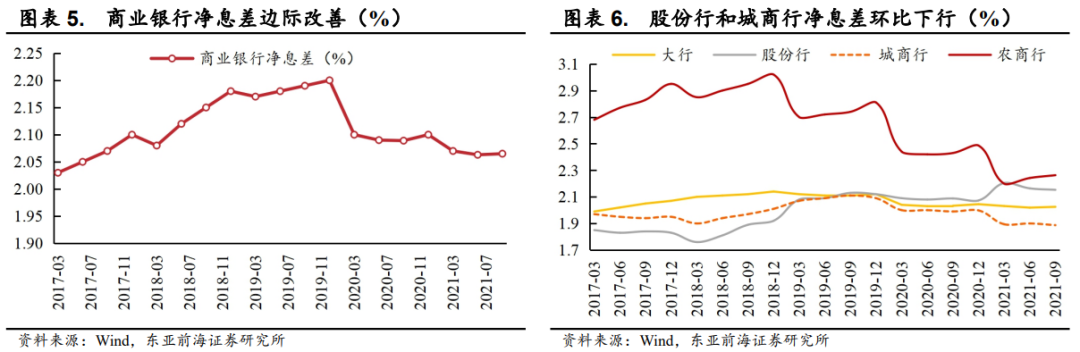

我们都知道,银行赖以生存的基础就是“息差”,即存贷款的利息差。如果贷款收益变少了,也就意味着息差变小了。

这对于经济发展是个不好的信号。

国家2022年的一个主基调就是“稳”!

经济是核心,经济稳定发展要靠企业,特别是中小微企业。

中小微企业的贷款意愿不强,抛开没有好项目外,其根本原因就是:投资成本太高了。

解决问题的出路就是:降低中小微企业的融资成本(经济发展永恒的话题)!

从国家层面,前期已经做的事情已经不少:

1、12月“三率”齐调:6日,年内第二次宣布降低存款准备金率;9日,上调外汇存款准备金率;20日,下调1年期LPR利率,直接降低企业融资成本。

2、绿色贷款投放,碳减排支持工具“精准发力”。

这些传导或许需要一些时间,但是面临经济增长承压的环境,信贷额度有了,但是信贷市场依然表现疲软,至少说明这样一个事实:钱的成本还是太高。

这会刺激政策上进一步宽松。

刚刚结束的2021年4季度央行货币政策会议也表明,政策上会展现出更多的宽松措施:“加大跨周期调节力度,与逆周期调节相结合”,“……稳定宏观经济大盘。”“结构性货币政策工具要积极做好‘加法’,精准发力。”

3

企业借钱的成本低到某一个临界值,就总会有企业愿意投资。

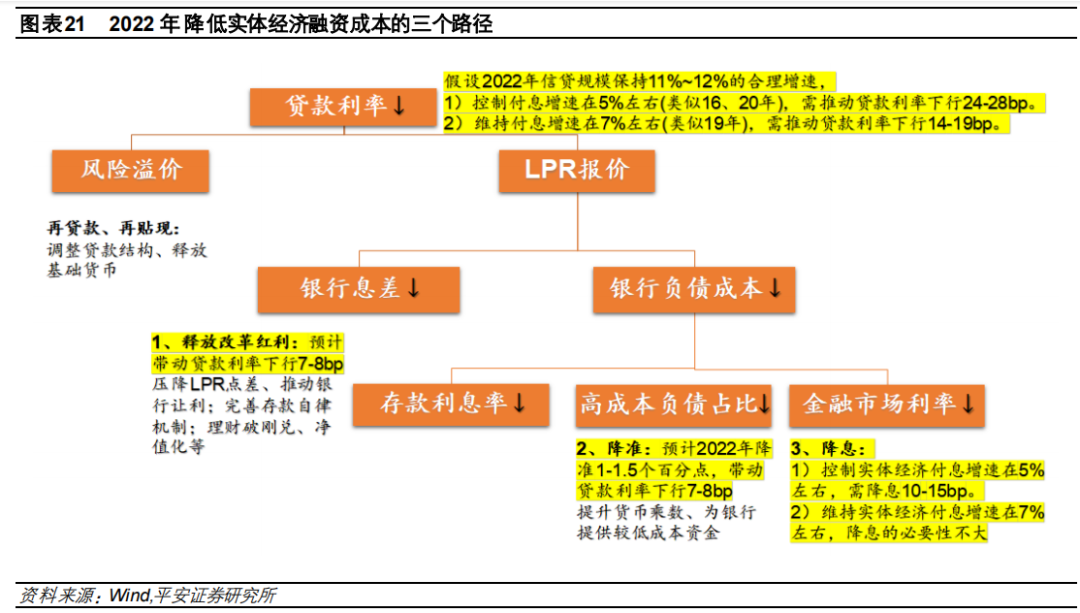

而降低中小微企业成本的端口在银行贷款,我们就从银行贷款利率看一下都有哪些降成本的方法。

银行贷款利率降低的三个路径

风险溢价是市场行为,跟经济所处的环境有直接关系。目前承压的经济环境,商业银行风险溢价难以降低,更多需要央行直接支持来改善。比如,直达经济实体的低息再贷款、再贴现政策、绿色支持贷款等,前期央行已经做了,后续这方面的政策应该还会进一步推进。

银行息差。

息差大,央行就能通过MLF迫使银行降低贷款利率直达实体;同样,如果银行借款成本低,在息差大的情况下,也有可能带动贷款利率走低。

银行的息差,有一定的下降空间。

1、银行净息差:200bp:大行、股份行、城商行和农商行净息差分别为 2.03%、2.15%、1.89%和 2.26%。

2、欧美日等国银行净息差大概在50—100bp,美国略高。

贷款端,四季度央行货币政策会议由三季度的“推动实际贷款利率进一步降低”变成“推动降低企业综合融资成本”。

综合融资成本降低意味着1年期的LPR降低,即实体企业融资成本降低还不行,还要居民融资成本也要降低,即与房贷利率关系更大的5年期LPR也有下降的可能。

这也符合“满足购房者合理住房需求,促进房地产市场健康发展和良性循环”的国策。

LPR=MLF+加点,5年期LPR若要也跟着降,单纯让银行让利有点困难,毕竟疫情的这两年银行净息差已经持续下行,特别是2020年年初,银行利润空间下行过快不利于银行投资的积极性。

所以,更大的可能是央行通过降低MLF的利率来推动5年期LPR下降。

又能少交房贷的日子快来了。

借款端,“疫情后执行 LPR 减点的贷款占比先降后停,侧面体现出银行让利实体经济的压力较重,后续银行净息差的压降空间可能比较有限,未来改革的重点或是推进存款的利率市场化改革,通过降低银行负债成本推动贷款利率下行。”

高息揽储、取消理财刚性兑付等一系列举措的实施,都在慢慢引导存款利息降低。近几年存钱利息越来越低也告诉我们一件事儿:必须要自个儿学会投资理财了。

4

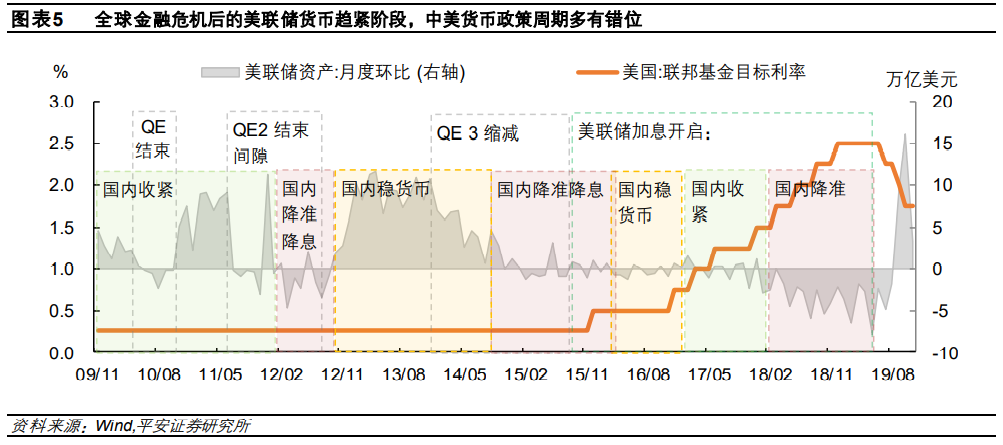

疫情的进一步加剧会不会阻碍美联储加息的步伐,尚不得知。但12月美联储议息会议对于加息的决心很坚定。

如果疫情推迟美联储加息步伐对于我国的货币政策就会更友好。

但是,我国宽松的最佳时间窗口是美联储加息前。

中美货币政策错位

降准带动1年期LPR下调,推动企业成本降低5bp有点不够。资产荒的出现,或许要求央行需进一步降低企业融资成本。

降息可期。

少交房贷的日子快来了。

参考资料:

宏观研究-宏观深度报告:2022年中国货币政策展望-平安证券[张璐,常艺馨]-20211226;

宏观研究-宏观资产负债表:货币政策灵活适度,继续让利实体经济-华泰期货[徐闻宇,吴嘉颖]-20211228;

宏观研究-2021年央行四季度货币政策例会点评:货币宽松的方向和方式-民生证券[周君芝]-20211227;

金融-2021年三季度银行业监管指标点评:净息差边际改善,银行间呈现分化格局-东亚前海证券[王刚]-20211123。

赞

赞

赞

赞