赞

赞

来源:Bloomberg,小明研究

最近一周,除了全球股市遭到投资者惨烈抛售之外,黄金和白银作为传统避险资产也同步遭到抛售。

这让很多人一脸懵逼,尽管不知道背后缘由,但从价格反映的情况来看,在金融市场上,投资者似乎正在抛售一切!

当然,严格意义上的抛售一切目前还不成立,因为同样具有避险功能的债券,最近吸引了大量资金蜂拥而入。

美国十年期国债价格持续大涨,以至于对应的收益率被推低到有记录以来的历史新低。

美国十年期国债期货价格走势图:日K线

来源:文华财经,小明研究

有些同学可能要讲,这连续大涨也没啥意义啊,涨了几十天才涨几块钱。这样理解就大错特错了。在债券市场,债券价格的绝对波动都很小,0.2%的日涨幅就可以叫大涨,0.5%的涨幅就可以称之为暴涨。

债券市场的投资者,除了部分大资金机构持有现券获取息票收益,更多参与者会通过期货市场交易债券期货,比如上图的美国十年期国债期货。而一旦进入期货市场,保证金交易制度意味着自带杠杆。

以中国的十年期国债期货为例,交易所规定的最低保证金仅为2%。换句话说,如果按照这一比例,杠杠则为50倍。0.1%的涨幅相当于股票价格(不融资加杠杆)5%的涨幅,0.2%即是“涨停板”。这样讲大家就能理解为什么我说美国国债最近暴涨了。

美债券市场的大涨,蕴含着金融市场对美联储降息的强烈预期。而似乎每一次债券市场的行动,都会转化成美联储的压力并最终兑现。上周五美股尾盘上演的惊魂反弹,就是因为鲍威尔发表讲话,称将在合适的时候提供支持。

目前,金融市场对美联储3月降息的预期已经打满,几乎100%。而现在市场一副死给你看的样子,再一次让床铺总统坐立不安。在市场和总统的双重压力下,鲍威尔选择三月降息就顺理成章。

当然,以上论述都只是归纳表象。如果深入到经济和金融市场运行的自身逻辑,就不难发现为何债券市场总能提前“计价”联储降息。各位(尤其是上过我们金融课的同学)应该知道,一国的中央银行降息通常都是为了应对(可能的)经济下滑甚至衰退。比如我们看到中国央行在2月快速降息,是为了对冲新冠疫情对经济的短期剧烈冲击。美联储的降息动机,亦是如此。

18年下半年开始,19年更为明显,美国经济扩张的动能显著减弱,市场担忧经济进入衰退,降息预期强烈,这种预期在去年下半年被美联储变为现实。

现如今,在美国PMI数据录得数年最差,滑入荣枯分界线之下之际,新冠疫情在海外迅速发展,进一步改变了市场对美国以及全球经济增长前景的看法。这一看法,转化成美股连续暴跌。同样如此,美联储也不会对此熟视无睹。为对冲疫情影响,联储降息就符合逻辑了。

债券市场的定价机制,完全取决于投资者投资债券的机会成本,也就是折现率。

如果投资者认为经济即将下行,那么债券作为稳定息票收入的金融资产,其吸引力就要大于股票等风险资产,这时投资债券的机会成本就会下降。投资者涌入债券市场避险,蜂拥而入的买盘推升价格的同时,亦等同于推低债券的收益率。这就是为何我们看到美债收益率连续打破历史最低纪录的原因。

简而言之,债券市场之所以能提前预期联储的降息行动,不在于联储会根据债券市场价格本身的波动来决定降息与否,而在于两者有共同的行动底层逻辑:根据对经济前景的评估,来采取对应的行为。如果经济前景变差,那么投资者会买入债券推升其价格推低其收益率,联储则会降息支持经济。

明明要说黄金,为什么说了这么多债券呢?因为两者其实不是割裂的。债券、股票、商品和黄金都有千丝万缕的联系,这个部分可能要另外单独写文阐述了。回头说黄金。黄金的价格,实际上可以拆分成两个因素来看:

1)通货膨胀。

2)名义利率。

黄金作为人们心目中根深蒂固的“硬通货”,天然具有抗通胀的属性。又由于任何资产价格都反映的是人们对未来的预期,过去已经发生过的事情,则已经计入价格。因此,已知的通胀,对黄金未来的价格走势没有影响。而人们对未来的通胀预期,才是决定金价的因素。

而投资任何一项资产,也不得不考虑机会成本。也就是,如果我不投资黄金,我投资其他资产,我的最高收益为何。很显然,机会成本越高,黄金的吸引力就越低,反之亦然。而名义利率,则是一个最底线的机会成本。可以理解为,不投资黄金存银行也可以获取的收益,这个部分显然是与金价反相关的。

综合以上,黄金的价格可以这么表达:

金价~通胀预期-名义利率,~代表正相关

其中,名义利率通常又可以用美债十年期收益率近似替代。

现在回过头来,仔细梳理,就不难发现近日黄金的暴跌之谜了。

一方面,由于新冠疫情的冲击,导致市场预期联储将会降息,这会导致名义利率下降,利好黄金。另一方面,同样是疫情冲击,市场亦会预期经济下滑。如果这种预期打到极致,通胀预期可能变为负数,也就是经济进入通缩。这样,就利空黄金。

很显然,在鲍威尔周五讲话之前,市场对联储是否降息还没有百分百的信心,因此对于名义利率的定价采取了“金价先跌了再说”的行动。而鲍威尔讲话后,金价出现日内反弹,跟美股一致。

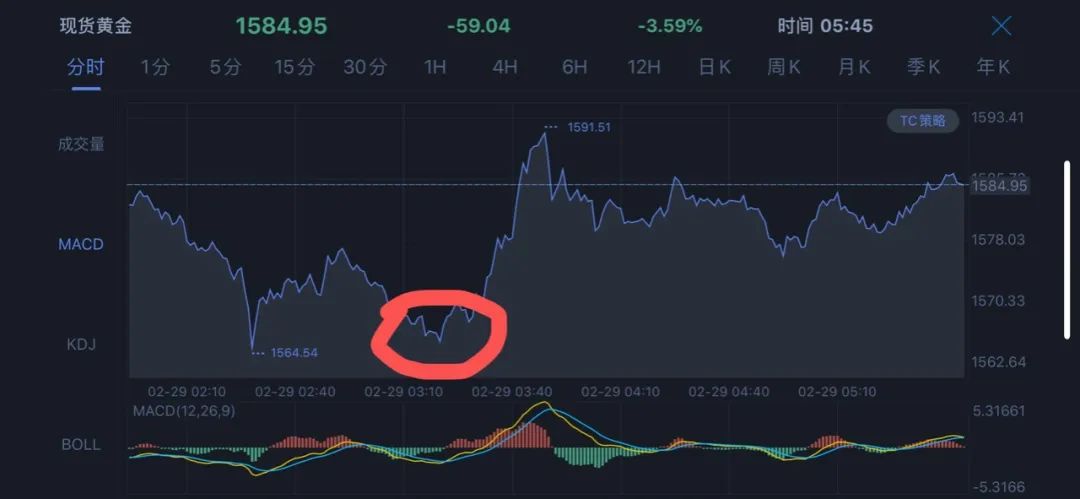

金价在鲍威尔讲话后快速反弹

来源:金十数据,小明研究

综合两个方面的因素,可以看出,目前投资者出于疫情对全球经济增长前景的担忧,对通胀预期进行了大幅下修,这股力量暂时超过了对名义利率下降的预期,合力便指向了金价下跌。

以上应该是金价下跌最合理的解释。当然,除了这个逻辑,如下情况,同样加剧了金价的回调:

1)前期大幅上涨,价格位于短期高位,获利资金较多,一旦下跌容易造成交易拥挤,也就是“多杀多”。

2)股票连续暴跌,让一些跨市场投资的投资者在股票或者原油等大宗商品市场上出现流动性危机,以卖出黄金获利仓位来满足其他市场的资金需求。

3)投资者极度恐慌,抛售一切。

以上便是我对黄金价格上周出现暴跌的理解,供各位参考。顺便说一句白银,历史上金银价格的大趋势都相似,只是由于白银还具有一定的工业品属性,因此价格波动往往比黄金更为剧烈。此前我提出中国股市会跟随外围回调,贵金属则具有战略做多价值,这里的战略做多很多同学可能理解为一把梭哈满仓搞,这显然不是一个成熟交易者干的事情。“战略”的意思往往都对应长期,而非几天之内。

接下来怎么看?

根本上还是要回到决定金价的两个因素上来。如果疫情继续恶化(周末的数据看是这样的),得不到控制,甚至在日本美国大爆发,那么黄金或会继续下跌,因为名义利率短期下降的空间并不太高。美国利率目前区间在1.5%-1.75%,已经不如19年降息之前,更不如08年危机之前的水平了。

相反,如果疫情发展趋于稳定,通缩预期消退,金价则可能出现喘息机会。

历史上看,在2008年金融危机当中,金银价格和股票价格一起震荡下跌长达八个月之久(见题图)。之后随着美联储大规模救市,直到QE前夕,金价才展开反弹。

因此,对于资产价格后期的走势,是否应该思考如下这个不少人认为不可能发生但我认为有必要未雨绸缪的情形:

如果本轮全球风险资产价格下跌,演变成全球经济金融危机,又会如何?

包括很多人在讨论的,美股周五夜盘企稳了,下周可以大幅抄底了。这些情况,我认为都有必要从更深层次的逻辑和更宏观的视角来加以审视。

赞

赞

赞

赞